Кредитна пастка. Чим небезпечні позики на телевізори і смартфони

Цьому сприяють зростання доходів та покращення споживчих настроїв населення, а також спрощення умов видачі кредитів. Банки надають можливість швидко позичити онлайн чи у торгових точках. Щоб купити в розстрочку, приміром, телевізор чи смартфон, уже не потрібен ані перший внесок, ані довідка про доходи.

Результат не забарився — загальний обсяг гривневих кредитів населенню у січні–жовтні 2018 року збільшився на 43% і виріс до 131 млрд грн. Йдеться переважно про кредити на споживчі цілі, на які припадає 85% кредитів фізичним особам у гривні.

Навіщо банкам споживче кредитування

Відповідь очевидна. Населенню вони дають змогу придбати товари тривалого користування на прийнятних умовах (проценти можуть частково компенсуватись продавцем) або покрити незаплановані витрати до зарплати, користуючись пільговим періодом за карткою.

Торгові мережі зацікавлені у співпраці з банками, щоб збільшувати обороти. А для самих банків споживче кредитування — високомаржинальний та зрозумілий бізнес. Споживчі кредити надають більшість діючих банків. Для деяких з них цей продукт є основою бізнес-моделі. Понад дві третини портфелю кредитів на поточні потреби припадає на п’ятірку банків. Номер один за обсягами — державний Приватбанк.

П’ять банків забезпечили понад дві третини обсягу нового кредитування за 10 місяців 2018 року. Найбільше нових кредитів видали державні банки та банки з приватним українським капіталом. З точки зору ліквідності та прибутковості споживче кредитування є привабливим для банків, адже не вимагає довгострокових ресурсів та дозволяє підтримувати високу чисту процентну маржу. За умов консервативного підходу до кредитування, наявності досвіду роботи в сегменті та якісного скорингу кредитний ризик для банків може бути помірним.

Загалом на 1 листопада 2018 року за гривневими кредитами на споживчі цілі частка непрацюючих кредитів становила 23%.

Не закредитовані. Поки що

Таким чином з усіх боків сегмент споживчого кредитування виглядає ледь не ідеальним і приваблює все більше гравців. У чому ж підступ?

По-перше, зростання конкуренції може призвести до послаблення стандартів видачі кредитів. Уже зараз підходи до оцінки заявників відрізняються — одні банки орієнтуються на тримачів зарплатних/пенсійних карток, інші готові мати справу з менш надійними клієнтами.

В рамках дослідження USAID, проведеного 2017 року, таємні покупці з’ясували, що у 4% випадках візитів до банків та 43% відвідин фінансових установ оцінка кредитоспроможності взагалі не вимагалася.

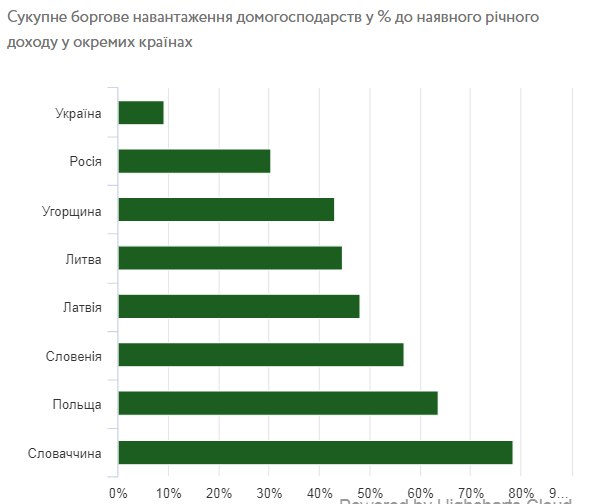

По-друге, при збереженні темпів зростання споживчого кредитування у перспективі кількох років певні групи домогосподарств можуть виявитись надмірно закредитованими. Хоча поки що боргове навантаження населення України залишається одним із найнижчих у Європі: чисті банківські кредити фізичним особам мають невелике значення в українській економіці — лише 3,5% від ВВП.

За оцінками НБУ, оприлюдненими у Звіті про фінансову стабільність, сукупне боргове навантаження домогосподарств становить 9,1% від річного наявного доходу, що є дуже низьким порівняно з іншими країнами. У 2016-2017 роках компанія GfK Ukraine провела дослідження, в рамках якого сегментувала респондентів за ризиком неспроможності погасити кредит та ризику надмірної закредитованості. В категорію “незахищені” (тобто високі ризики за обома напрямками) потрапило 74% від 2410 респондентів.

Зростанню боргового навантаження сприятиме і розвиток небанківського кредитування. Зокрема прошарок найбільш соціально вразливого населення не відповідає вимогам банків через відсутність стабільних доходів та/або погану кредитну історію. Але вони можуть отримати непомірно дорогу позику в фінансових компаніях з видачі швидких мікрокредитів.

Якщо в банках декларовані ефективні ставки за кредитами на споживчі цілі 30-140% річних, то в фінансових компаніях можуть перевищувати 600%. До того ж, останні зазвичай кредитують на умовах, що не підпадають під дію Закону “Про споживче кредитування” (зокрема, на строк менше місяця), а це означає меншу захищеність прав позичальників.

Загальний обсяг кредитів, виданих усіма небанківськими фінансовими установами, у першому півріччі 2018 року зріс на 37% рік до року — до 20,8 млрд грн. Співвідношення нових небанківських та банківських кредитів становило 1:2, але через те, що небанківські кредити є значно коротшими, співвідношення між заборгованістю за ними та банківськими кредитами було лише 1:20.

По-третє, ризик створює взаємопов’язаність банків та фінансових компаній з видачі мікрокредитів. Одним із джерел фондування бізнесу фінансових компаній є кредити банків. Іноді це ті самі банки, які є лідерами за обсягами кредитування. І хоча загалом обсяг кредитування банками фінансових компаній поки є незначним, цей взаємозв’язок не можна ігнорувати.

По-четверте, споживче кредитування несе і макроекономічний ризик. Банки не надають докладну інформацію про цілі використання коштів клієнтами. Тож неможливо визначити, яка частка коштів йде на придбання імпортних товарів. В Україні і без того зростання споживчого імпорту збільшує дефіцит рахунку поточних операцій. І активне споживче кредитування може стати чинником подальшого погіршення ситуації.

Світовий досвід

В Туреччині через стрімке зростання роздрібного кредитування у 2011-2013 роках боргове навантаження населення країни зросло з 4% у 2002 році до 55% річного наявного доходу у 2013 році. Місцеві регулятори після цього вжили заходи з обмеження споживчого кредитування — так, у грудні 2013 в Туреччині заборонили оплачувати придбання пального, дорогоцінних металів, мобільних телефонів та ресторанних послуг за допомогою кредитних карт.

І хоча у 2018 році Туреччині не вдалось уникнути кризи платіжного балансу, гальмування споживчого кредитування вберегло банки від кризи масових неплатежів.

У інших сусідів, Росії та Білорусі, населення не є закредитованим, так само, як і в Україні. Але ці країни поступово починають обмежувати споживче кредитування. В огляді з фінансової стабільності Національного банку Білорусі стрімке зростання споживчого кредитування (75% р/р у 2017 році) навіть розглядалось як аргумент для активації контрциклічного буферу капіталу (це обсяг капіталу, який банк повинен утримувати понад регуляторний мінімум у період кредитної експансії).

Вітчизняні очікування

Стрімке зростання споживчого кредитування створює системний ризик і потрапляє в фокус макропруденційної політики НБУ. Разом з тим у регулятора зараз немає можливостей, щоб загальмувати споживче кредитування. Без реформи регуляторів фінансових ринків (“спліт”) вони дуже обмежені.

Приміром, центробанки Росії та Білорусі опікуються також небанківськими фінансовими установами, тому можуть посилити вимоги до всіх типів кредиторів. В Україні ж за нинішніх обставин, якщо НБУ зобов’яже перевіряти підтверджені доходи позичальників або підвищить ваги ризику для споживчих кредитів, це просто призведе до зупинки кредитування населення банками.

Щоб відстежити і мінімізувати ризики для банків, Національний банк планує окремо аналізувати портфель споживчих кредитів у наступних стрес-тестах, а також у разі необхідності може переглянути мінімальні значення регуляторних параметрів, що використовуються для оцінки банками розміру кредитного ризику.

Досвід інших центральних банків показує, що в “перегонах” споживчого кредитування велику роль відіграє роз’яснювальна робота з представниками фінансового ринку.

З точки зору профілю ризиків та потреб економічного зростання краще стимулювати іпотечне кредитування. Воно в цілому має більш позитивний вплив на економіку, ніж кредитування імпортних телевізорів та смартфонів, що тільки поглиблює дефіцит поточного рахунку платіжного балансу.

Автор: Наталія Задерей, експертна платформа НБУ

*Експертна платформа — об’єднання співробітників Національного банку – носіїв знань, не репрезентує офіційну позицію НБУ та інформацію про рішення правління.

Джерело: VoxUkraine / Економічна правда