Швидкі онлайн-кредити: від крадіжок паспортних даних до самогубств та 500% рчних

Мікрофінансових організацій в останні роки в Україні помітно побільшало. “Кредит під 0% через інтернет за п’ять хвилин” – завдяки агресивній рекламі, простим і швидким умовам кредитування вони видають українцям величезну кількість мікропозик.

Однак за яскравим рекламним фасадом ховається жорстокий світ, нагадує Економічна правда. І там оформлення кредитів за чужими документами, вимагання неіснуючих боргів, драконівські відсотки за наступними кредитами, пені, штрафи, погрози і шантаж колекторів.

Галузь фактично живе за кошти людей з низькою фінансовою грамотністю, яким не доступні банківські позики. Декому з цих людей одна зустріч з МФО може зруйнувати життя.

Утім представники цього ринку стверджують, що діють у межах закону. Це підтверджують юристи, хоча й не приховують: методи роботи МФО перебувають на межі фолу.

Кредит під 505% річних

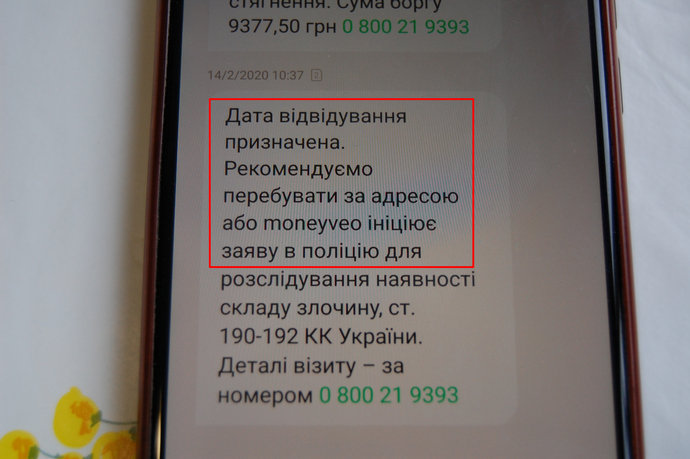

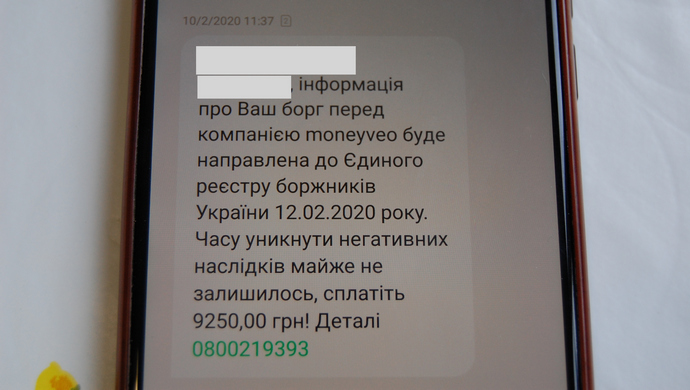

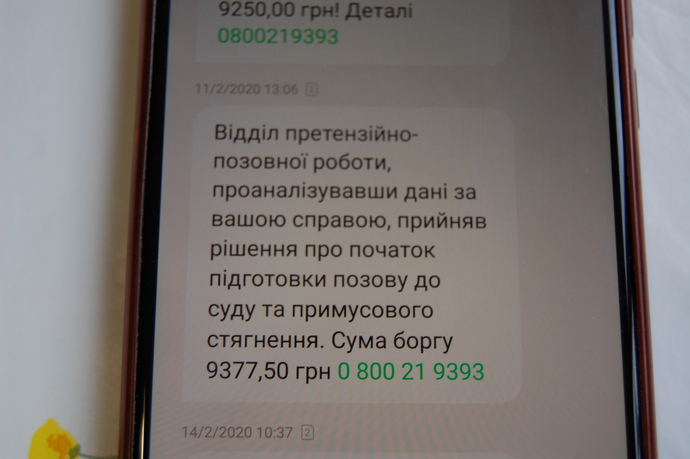

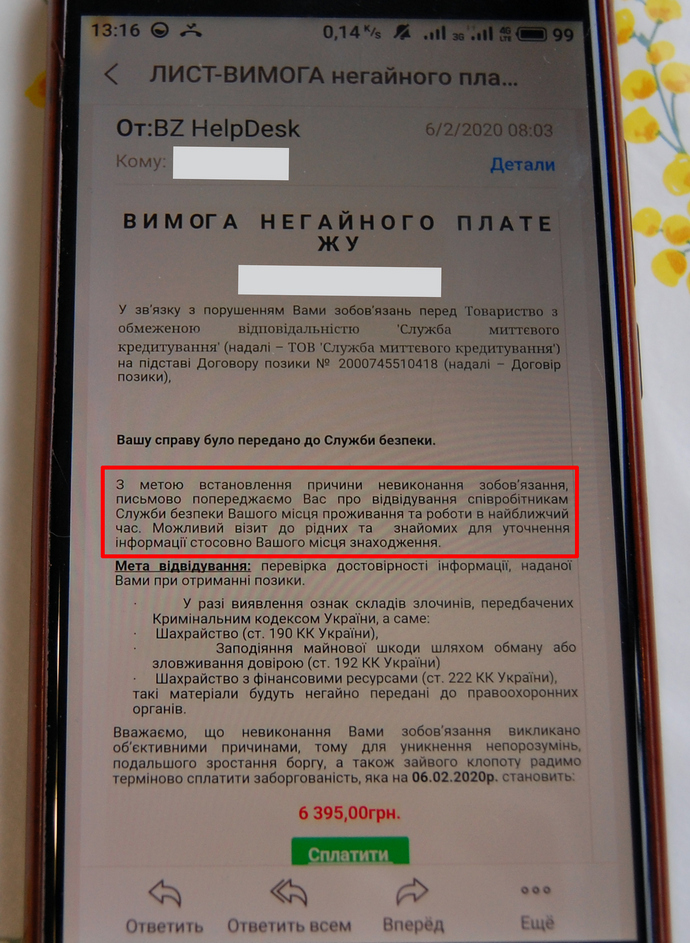

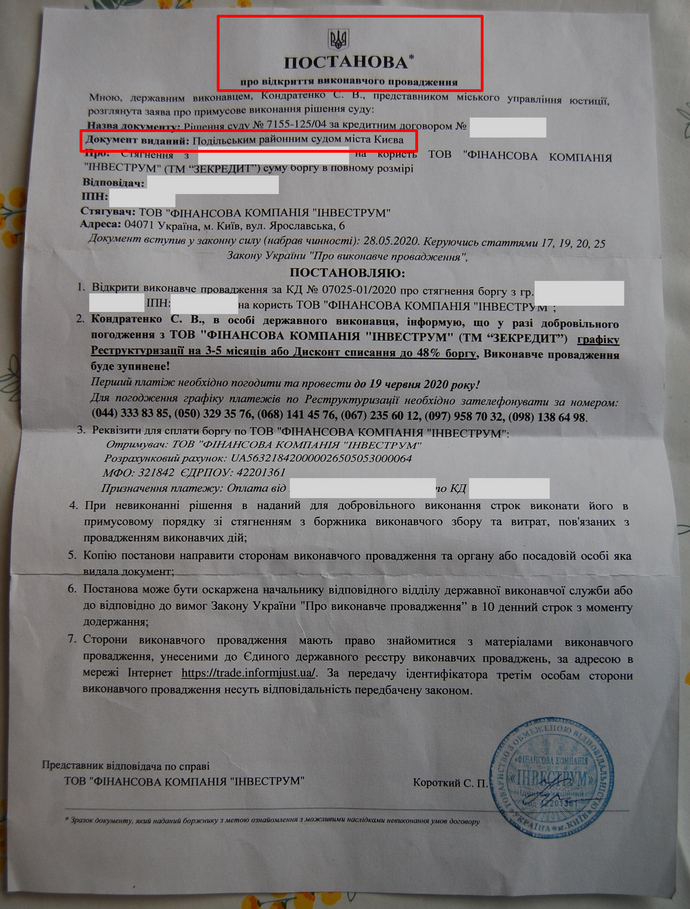

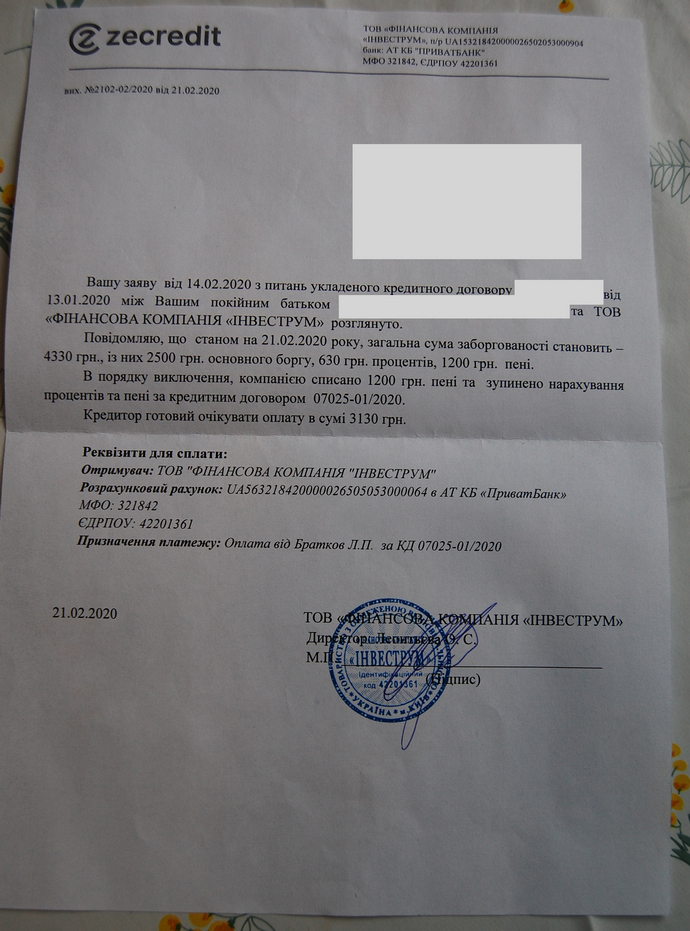

505% річних, штрафи, пені, смс із брутальними погрозами, дзвінки з нецензурною лайкою і пропозиціями отримати нову позику регулярно отримує Сергій Коваленко (ім’я та прізвище змінені) від МФО за кредитами, які брав батько і які стали неприємною несподіванкою для сім’ї після його смерті в лютому 2020 року.

“Коли я дізнався про борги і пеню, мене охопив страх, – каже Сергій. – Я склав список з 12 контор, які вимагали повернути кредит. Я відправив їм рекомендовані листи, у яких повідомив, що батько помер, у зв’язку з чим прошу списати всі борги. У кожен лист я поклав копію свідоцтва про смерть, засвідчену нотаріусом”.

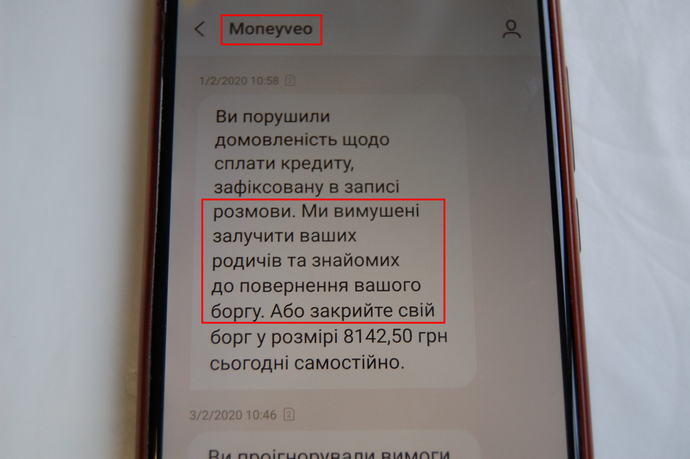

Такий крок не допоміг. Дзвінки з погрозами посипалися на номер телефону Сергія. Через місяць одна з МФО надіслала йому лист, у якому вимагала сплатити борг. “Подзвонили всім знайомим, рідним, навіть колишній дружині”, – обурюється він.

“Вони дзвонять мені і розповідають, що я боржник, але я нічого їм не винний, я в них нічого не брав. Вони кажуть, що я спадкоємець, але поки що у спадок ніхто не вступив. Скоріше за все, у спадок вступлю не я. Ну, ви ж син, ви повинні допомогти, кажуть вони. Я відповідаю, що нікому нічого не винний”, – зауважує Сергій.

Лише за один день Moneyveo збільшила борг за кредитом з 9 250 грн до 9 377,5 грн, тобто на 127,5 грн або на 1,38%. Таким чином, ефективна відсоткова ставка Moneyveo за кредитом перевищує 505% річних, що приблизно в десять разів більше, ніж за банківськими кредитними картками.

Сергій не відмовляється виконувати закон, за яким борги померлого переходять у спадок, але в сумі, яка не перевищує вартість спадку. Він готовий сплатити борги батька, але вимагає від МФО документи, які підтверджують, що батько брав кредит, доводять розмір кредиту, виплати за ним, нарахування відсотків, пені і штрафів.

Однак МФО документів не надають. Натомість люди, які називають себе співробітниками МФО, вимагають, щоб Сергій ввів у “Приват24” номер телефону батька, який нібито є номером договору, і на цей номер договору переказав гроші.

Від крадіжок паспортних даних до самогубств

Такий підхід мікрофінансових організацій до роботи з позичальниками можна вважати типовим. Преса регулярно пише про кричущі випадки діяльності МФО і шахраїв, які під їх виглядом вимагають гроші. Ось кілька прикладів.

Історія 1. У жовтні 2018 року український підприємець Валерій Яковенко заявив, що невідомі оформили на його ім’я кредит через сервіс Moneyveo. Для цього шахраї використовували його паспортні дані, які є у відкритому доступі на сайті ProZorro.

Він дізнався про кредит, коли відкрив на пошті лист місячної давнини. На момент отримання листа підприємець разом з відсотками заборгував сервісу понад 12 тис грн. Сума боргу зростала в геометричній прогресії, стверджував Яковенко.

Історія 2. У жовтні 2019 року стало відомо про розслідування справи стосовно шахрайства (санкція – обмеження волі на строк до трьох років). Невідомі інтернет-шахраї під приводом працевлаштування за кордоном переконали українця поділитися своїми даними й оформили на нього кредитів у фінансових організаціях на 37 тис грн.

Історія 3. У січні 2020 року сім’я головного редактора видання “Факти” Олександра Швеця піддалася терору колекторів. Вони вимагали, щоб родина Швеця змусила сусідку повернути 6 тис грн, які та брала в компанії “Монєтка”.

Історія 4. На початку 2020 року колектори влаштували терор ексдепутату Ігорю Мосійчуку, погрожуючи довести до самогубства його 20-річного сина, який позичив 3 тис грн.

Історія 5. У лютому в Кременчуці на Полтавщині медсестра наклала на себе руки через колекторів. У квартирі однієї з багатоповерхівок знайшли тіло жінки і передсмертну записку. Було встановлено, що жінка скоїла суїцид, ввівши в вену смертельну дозу медичного препарату. Жінка працювала в одному з лікувальних закладів.

Офіційно про зміст записки не повідомляється, але колеги жінки кажуть, що вона не змогла виплатити взятий кредит, через що колектори перетворили її життя на пекло.

Історія 6. Описи діяльності колекторів неважко знайти в соцмережах. У цьому дописі йдеться про випадок, коли однокласниця взяла кредит і без погодження вказала контакти актора посту як поручителя. Кредит однокласниця не повернула. Через це автор посту отримує дзвінки з компанії “Укрсоцкредит” з вимогою погасити позику.

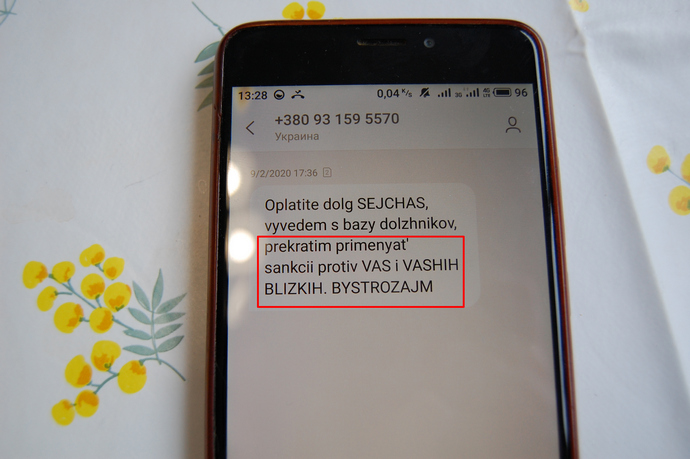

Перший кредит – під 0%. Для отримання потрібні інтернет, паспорт, банківська картка і кілька хвилин. На наступні кредити – захмарні відсоткові ставки, а за порушення платіжної дисципліни позичальник ризикує зіткнутися з жорсткою системою вибивання боргів, заснованою на залякуванні, шантажі, погрозах рідним і знайомим.

“Токсичні” методи роботи

Характер діяльності МФО в Україні співзасновник робочої групи з питань безпеки та довіри в цифровому середовищі Роман Хіміч називає “токсичним”. Він пояснює це тим, що бізнес МФО фактично “зрощений з організованою злочинністю”.

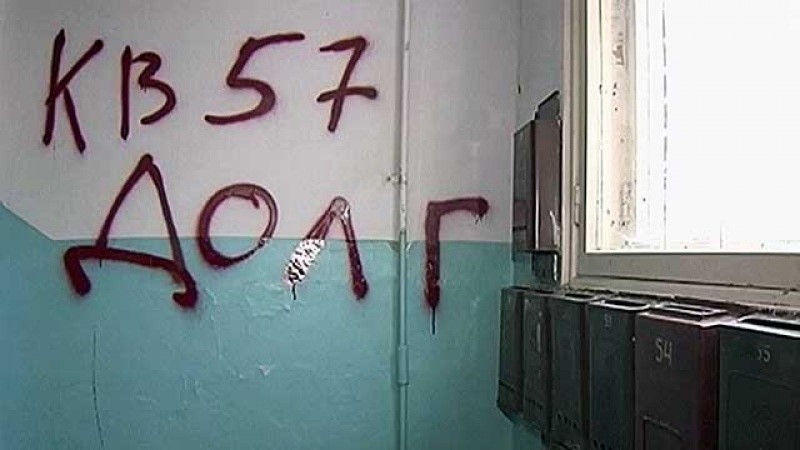

“В українських умовах колектори часто-густо використовують кримінальні методи роботи, – розповідає Хіміч. – Фактично йдеться про вимагання з використанням насильства. Це не якісь окремі епізоди. Перед нами добре відпрацьована масова, у певному сенсі – індустріальна практика”.

Результатом криміналізації цього бізнесу став розквіт злочинних схем, коли кредити масово оформляються на випадкових людей. Гроші, оформлені у вигляді кредитів, присвоюються злочинцями, а рядові громадяни, які навіть не підозрюють про кредити, віддаються на розтерзання бандитам, які виступають в ролі колекторів.

При цьому МФО і так звані колекторські компанії часто мають спільних власників або іншим чином афілійовані між собою.

За словами Хіміча, ключовим елементом цих схем є можливість протиправного укладення договору з використанням персональних даних будь-якої особи.

“Віддалена ідентифікація, яка подається фінтех-адептами як благо і панацея, стає отруйною зброєю в руках мерзотників”, – додав експерт.

МФО: уся діяльність відповідає законам

З огляду на випадок Сергія Коваленка, коли МФО не надають жодних документів, які б підтверджували оформлення кредитів його батьком, а також з огляду на випадки оформлення кредитів з використанням персональних даних окремих осіб, ЕП направила запит у три МФО, які вимагають від Сергія погасити кредит його батька. Це Moneyveo, “Быстрозайм” та Zecredit.

Компанія Moneyveo, ТОВ “Швидка фінансова допомога” (посилання на повний коментар), стверджує, що кредитний договір з позичальником, оформлений через інтернет, укладається відповідно до Цивільного кодексу.

“Якщо сторони домовилися укласти договір за допомогою інформаційно-телекомунікаційних систем, він вважається укладеним у письмовій формі”, – пояснюють у Moneyveo.

На питання, які документи потрібні позичальнику для оформлення кредиту і як перевіряється справжність поданих документів та даних, у компанії відповіли, що позичальник заповнює заявку, вказуючи всі дані, визначені як обов’язкові.

“За результатами заповнення заявки здійснюється одночасна перевірка дійсності та аутентифікація платіжної картки позичальника”, – кажуть в організації.

Який передбачений механізм захисту від спроб шахраїв отримати кредит на підставі чужих документів? У Moneyveo стверджують, що на підставі чужих документів або персональних даних кредит оформити неможливо.

“Для ідентифікації та верифікації позичальників у системі Moneyveo використовує унікальні системи штучного інтелекту та найновіші банківські системи верифікації: “BankID НБУ” та “Приват BankID”, – відповідають у компанії.

У Moneyveo також стверджують, що на запит позичальника йому надають у письмовому вигляді на поштову адресу або в електронному вигляді на електронну адресу всі документи щодо кредиту.

У разі отримання оригіналу або нотаріально завіреної копії свідоцтва про смерть Moneyveo призупиняє з дати смерті позичальника будь-які нарахування відсотків і штрафів за кредитом. У разі наявності нарахувань з дати смерті до дати отримання документів, що підтверджують смерть позичальника, такі нарахування підлягають списанню.

У компанії “Быстрозайм”, ТОВ “Служба миттєвого кредитування”, також стверджують, що кредитні договори оформляють через інтернет винятково в межах законів.

“Кредитний договір укладається в електронному вигляді за допомогою інформаційно-телекомунікаційної системи в порядку та на підставах, передбачених законами “Про електронну комерцію”, “Про споживче кредитування” та Цивільним кодексом.

Паспортні та ідентифікаційні дані, що надає позичальник для укладання договору, зазначаються в договорі та заяві-анкеті.

Перевірка наданих позичальником даних та документів здійснюється компанією відповідно до вимог її внутрішніх документів, що є документами з обмеженим доступом, у тому числі з використанням відкритих баз даних Державної міграційної служби та Міністерства внутрішніх справ”, – пояснюють у компанії “Быстрозайм”.

Компанія zecredit (ТОВ “ФК “Інвеструм”) на запит не відповіла.

Юристи: спілкуйтеся за допомогою офіційних листів

Онлайн-кредитування є в багатьох країнах і в Україні функціонує на законних підставах. Навіть більше: саме МФО першими довели дійсність електронних договорів у Верховному суді, зазначає юристка Axon Partners Катерина Наливайко.

“Якщо ви і справді взяли кредит онлайн, то оскаржити це, найімовірніше, не вдасться. У процесі отримання позики ви проставляєте “галочку” і підтверджуєте, що ознайомлені з умовами договору. Усі фінансові організації докладають максимум зусиль, аби до їхніх договорів ніхто не зміг підкопатися”, – розповідає Наливайко.

МФО орієнтуються на те, що вартість оскарження угоди в суді для позичальника буде вищою, ніж розмір боргу. Наприклад, людина позичила 2 тис грн і їй нарахували 10 тис грн відсотків. Вартість послуг юриста становитиме 5-10 тис грн.

“Позичальник стоїть перед вибором: або оскаржувати договір з ризиком програти суд і перспективою витратити більше, ніж оскаржує, або погасити борг. Бізнес МФО будується на цьому”, – переконаний керівний партнер Juscutum Артем Афян.

МФО також не вигідно йти до суду, тому вони намагаються використовувати спрощений порядок стягнення боргу. Зазвичай вони роблять так звані виконавчі приписи нотаріуса.

“МФО вигідніше накласти на позичальника заборони, наприклад, арешт майна. Таким чином їм набагато простіше змусити людину заплатити, ніж іти шляхом судового позову”, – додав Афян.

Щодо згаданого вище кейсу, то спадкоємці у випадку смерті позичальника отримують у спадок не тільки майно, але і боргові зобов’язання. Проте поверненню підлягають борги в сумі, яка не перевищує вартості майна, отриманого в спадок, пояснює Наливайко.

У будь-якому випадку кредитор повинен підтвердити своє право вимоги, тобто надати документи або інші докази, які свідчать про укладення договору.

“МФО в першу чергу працюють через систему “вибивання” боргів: дзвонять і вимагають повернути борг. У такому ключі з ними спілкуватися контрпродуктивно. Треба відправити їм письмовий запит і дочекатися відповіді. Розмови по телефону зазвичай неконструктивні. Письмова мова більш вдумлива і ґрунтовна.

У відповідь на письмовий запит МФО повинні надіслати договір, дані про те, коли і з якого номера телефону він був підписаний, інформацію про нараховані відсотки і виплати за кредитом, копії своєї ліцензії та копії листів”, – зазначає Афян.

Якщо фінансова організація відмовляється надати докази і продовжує вимагати кошти, Наливайко радить позичальникам і спадкоємцям звернутися до поліції із заявою про підозру в шахрайстві та порушенні недоторканності приватного життя.

Також можна поскаржитися Уповноваженій з прав людини про незаконну обробку персональних даних. У 2020 році Людмила Денісова оголосила про початок перевірки колекторів на предмет дотримання законодавства у цій сфері. Також у Верховній Раді розглядають проєкт кодексу етики для колекторів.

“Можливо, кодекс стане рішенням для таких ситуацій”, – додала Наливайко.

Афян рекомендує всі комунікації з МФО здійснювати за допомогою офіційних листів.

“Навіть відсутність відповіді на цей лист буде для вас додатковим аргументом у разі захисту своїх прав у суді. Не поспішайте платити. Треба пам’ятати, що ця система працює для того, щоб змусити людину заплатити, щоб людина вважала, що їй “дешевше” заплатити. Люди, які сплачують, якраз і годують цю систему”, – додав він.

Новий контролер – НБУ

До 1 липня 2020 року наглядачем за ринком небанківських фінансових установ упродовж десятків років була Національна комісія з регулювання ринку фінансових послуг (до 2011 року – Держкомфінпослуг).

З ухваленням у 2019 році закону про “спліт” комісія була ліквідована, а її функції були розділені між Національною комісією з цінних паперів та фондового ринку та Нацбанком. Саме останній вже чотири місяці контролює ринок МФО.

До 5 листопада до Державного реєстру фінансових установ було включено 966 фінансових компаній, з яких 783 мали ліцензії на видачу кредитів. Велика кількість компаній обумовлена тим, що законодавство не встановлює обтяжливих вимог для їх створення порівняно з іншими фінансовими установами.

Серед вимог – власний капітал щонайменше 3 млн грн, професійна придатність керівників та наявність у них ділової репутації. Також компанія повинна мати правила надання послуг, які відповідають вимогам законодавства.

У Нацбанку кажуть, що фінансові компанії не залучають коштів громадян, тому їх робота має менше ризиків порівняно з банками, страховиками та кредитним спілками. Відповідно, регулювання та нагляд тут простіші.

З іншого боку, фінансові компанії кредитують населення, часто людей з низьким рівнем доходу, під високі проценти та з жорсткими санкціями за прострочення, тому робота фінкомпаній пов’язана з ризиком неналежної ринкової поведінки. Отже, головним фокусом НБУ буде дотримання прозорості і належна поведінка фінансових компаній стосовно своїх клієнтів.

Упродовж липня-вересня НБУ отримав 2 965 скарг громадян на роботу фінансових компаній (без урахування страхових компаній, кредитних спілок, ломбардів). Ознаки порушення прав мали 52,7% скарг.

“Головні порушення прав зі звернень споживачів – нерозкриття повної вартості кредиту, розміру додаткових комісій, ставок та умов кредиту, оманлива реклама, коли фінансова компанія рекламує кредити “під 0%*”, за якими ставка виявляється вищою, а також скарги на факторингові компанії, які займаються стягненням проблемної заборгованості (здебільшого – використання персональних даних без згоди людини, погрози боржнику, цілодобові дзвінки, використання лайливих слів у повідомленнях, розповсюдження образливих фотоколажів)”, – повідомили ЕП в НБУ.

У разі порушення законів та інших нормативно-правових актів, які регулюють діяльність небанківських установ, НБУ має право застосувати заходи впливу. Серед них – вимога усунути порушення, штрафи, відсторонення керівництва від управління, тимчасове зупинення або відкликання ліцензії.

Залишилося недовго

Через незначні обсяги ринку тривалий час діяльність МФО залишалася поза увагою влади. У більшості випадків сума таких кредитів не перевищувала 1 тис грн із строком погашення сім днів.

Через короткі (до місяця) строки надання таких позик та незначні суми (до одного розміру мінімальної зарплати – 5 тис грн) діяльність МФО не підпадала під дію закону “Про споживче кредитування”.

З розвитком інтернету зростали обсяги наданих кредитів і кількість скарг споживачів.

“Відбулося надзвичайно стрімке зростання цього сегменту ринку. Лише за третій квартал 2018 року обсяг таких кредитів перевищив 11 млрд грн і зріс порівняно з попереднім кварталом на 80%. Зростання триває. Середня ставка за такими кредитами перевищує 650% річних”, – йдеться в пояснювальній записці до змін до закону “Про споживче кредитування”.

Тепер позики до одного місяця та до 5 тис грн підпадають під дію цього закону.

Таким чином, МФО зобов’язані детально інформувати позичальника про всі умови договору, включаючи реальну процентну ставку, загальну вартість кредиту і додаткові платежі, які виникають у випадку порушення умов договору.

Крім того, законодавці встановили, що максимальна сума неустойки, пені та інших платежів, що підлягають сплаті за порушення договору, не може більш ніж удвічі перевищувати суму кредиту.

Тобто при отриманні 1 тис грн МФО зможе нарахувати максимум 2 тис грн пені. При цьому організаціям буде заборонено підвищувати відсоткову ставку за такими кредитами.

15 вересня 2020 року депутати ухвалили цей закон, а на початку жовтня його підписав президент Володимир Зеленський. Закон набирає чинності з січня 2021 року.

Автор: ВСЕВОЛОД НЕКРАСОВ; Економычна правда

Tweet