Національний Банк України та обмінний курс: хто має рацію та що станеться з гривнею?

Гривня демонструє рекордні темпи зростання (ревальвації). Багатьох українців цікавить, що це означає для країни і чи це нова реальність. Досить неочікувано Рада НБУ вважає, що керівництво Нацбанку зробило помилку утримуючи відсоткову ставку надто високою надто довго, що дозволило гривні зміцнитися та завдало шкоди українським експортерам. Керівники НБУ не визнають провини та підкреслюють вигоди міцнішої гривні такі як нижчі ціни імпортних товарів (в тому числі природного газу), нижчу інфляцію, нижчі відсоткові ставки та менший тягар державного боргу.

Хто правий та що станеться з гривнею? Перед тим, як відповісти на ці питання, давайте з’ясуємо кілька речей.

По-перше, потрібно розуміти, що обмінний курс – це ціна (валюти), яка визначається попитом та пропозицією. Рівноважна ціна – це та, при якій попит дорівнює пропозиції. У визначенні балансу і відтак ціни потрібно покладатися на ринок. Уряд не має визначати “правильну” ціну.

По-друге, коли ціна змінюється, хтось виграє, а хтось програє. Наприклад, якщо ціна молока знижується, фермери програють, але споживачі виграють. За такою самою логікою можна стверджувати, що міцніша гривня допомагає деяким економічним агентам (імпортерам) та шкодить іншим (експортерам). Через ці ефекти перерозподілу неможливо уникнути дискусій щодо “бажаної” зміни курсу. Ці дискусії можуть бути дуже заплутаними зважаючи на складність глобальних ланцюжків доданої вартості, коли фірми є одночасно експортерами та імпортерами (наприклад, в Україні деякі компанії імпортують тканини, а експортують одяг).

По-третє, зміни обмінного курсу – це частина впливу центрального банку на економіку. Коли НБУ підвищує відсоткові ставки, він приваблює іноземний капітал, оскільки інвестори можуть більше заробити в Україні. Коли капітал приходить до України, гривня зміцнюється (через вищий попит на гривню), що знижує конкурентоздатність українського експорту. Це уповільнює економічну активність та знижує інфляційний тиск в Україні.

Отже, механізм доволі простий: НБУ підвищує відсоткові ставки, гривня зміцнюється, інфляція знижується. Тому, якщо НБУ має завдання утримувати низьку інфляцію, міцніша гривня є природним наслідком такої політики. Вимога одночасно низької інфляції та слабкої гривні є суперечливою. Ці дві речі не можуть відбуватися одночасно, якщо в країні є вільний рух капіталу, плаваючий обмінний курс та незалежна монетарна політика, тобто режим, затверджений Радою НБУ (таргетування інфляції).

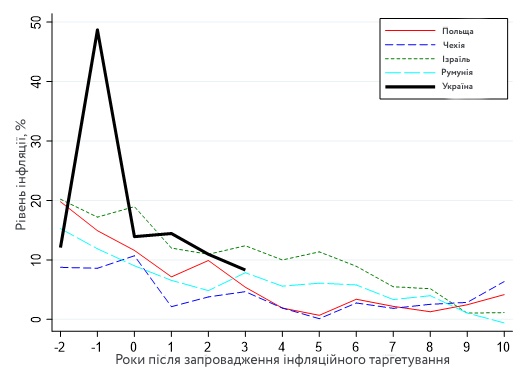

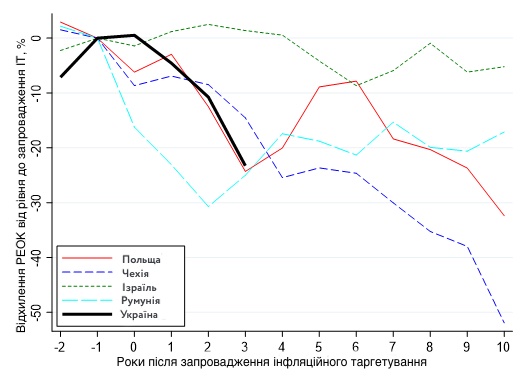

З’ясувавши ці базові речі, давайте подивимося на економіку України в історичній перспективі. Яким був досвід інших країн, які запровадили інфляційне таргетування та пройшли період дезінфляції (зниження інфляції)? Рисунок 1 показує динаміку інфляції для України (яка запровадила інфляційне таргетування у 2016), Ізраїлю (1992), Румунії (2005), Польщі (1998) та Чехії (1997), які розпочали з доволі високих темпів інфляції та запровадили інфляційне таргетування (ІТ), щоб подолати хронічно високу інфляцію. Нуль на горизонтальній вісі на цьому рисунку відповідає року запровадження ІТ.

В Україні були найгірші стартові умови з інфляцією (понад 50% на рік), але за три роки інфляційного таргетування інфляція в Україні показала динаміку дуже схожу на інфляційні тренди в інших країнах. Графік 1 показує, що зниження інфляції з двозначних чисел до менш ніж 5% потребує часу. Якщо історія нас чомусь учить, НБУ дуже скоро досягне своєї цілі 5% інфляції. Справді, у листопаді 2019 інфляція була 5,1%, і за прогнозами вона впаде нижче 5% до кінця року.

Рисунок 1. Динаміка інфляції

Джерело: IMF International Financial Statistics database

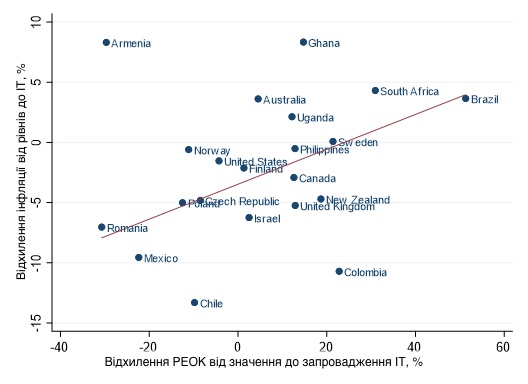

Що відбувалося з обмінним курсом під час дезінфляції? Реальний обмінний курс (який дорівнює номінальному обмінному курсу скоригованому на інфляцію, див. врізку) – це ключовий показник “міцності” валюти. Зростання реального курсу означає, що валюта зміцнюється швидше, ніж ростуть ціни. Валюти Польщі, Румунії та Чехії значно зміцнилися проти кошика валют їхніх торговельних партнерів.

Більш того, обмінний курс зміцнився назавжди: навіть за 10 років після запровадження інфляційного таргетування валюти цих країн є міцнішими. За рахунок повільнішої дезінфляції в Ізраїлі зміцнення шекеля було помірним. Динаміка реального обмінного курсу в Україні дуже схожа на те, що відбувалося в Польщі, Румунії та Чехії – після трьох років інфляційного тарегетування реальний обмінний курс виріс на 20-25%. Отже, те, що відбувається в Україні, не є чимось надзвичайним. Подібні речі відбувалися в інших країнах свого часу. Шлях України є доволі типовим (рис. 2).

Реальний обмінний курс

Wikipedia: Реальний обмінний курс (РЕОК) – це купівельна спроможність валюти відносно інших валют за поточних обмінних курсів та цін. Це відношення кількості одиниць валюти певної країни необхідних для купівлі ринкового кошика товарів в іншій країні після купівлі відповідної іноземної валюти на ринку до кількості одиниць валюти цієї країни, необхідної для купівлі цього кошика товарів у цій країні. РЕОК відображає конкурентоздатність країни відносно решти світу.

Рисунок 2. Динаміка реального обмінного курсу (національна валюта проти кошика валют з урахуванням торговельних потоків певної країни)

Джерело: IMF International Financial Statistics database

Більш того, як видно з рис. 3, сильніша дезінфляція пов’язана з сильнішою ревальвацією національної валюти у багатьох країнах, які запровадили інфляційне таргетування. Наприклад, у Румунії, Мексиці та Чилі відбулося значне зниження інфляції за два роки після запровадження інфляційного таргетування, і в них реальний обмінний курс значно виріс. На противагу їм, у Бразилії та Південній Африці інфляція не знизилася за два роки після запровадження ІТ (власне, у цих країнах інфляція виросла), і їхні валюти знецінилися (РЕОК цих валют знизився).

Рисунок 3. Зміни реального обмінного курсу та інфляції за два роки після запровадження інфляційного таргетування

Джерело: IMF International Financial Statistics database

Чому реальний обмінний курс виріс у країнах, які успішно знизили інфляцію? Вочевидь, висока відсоткова ставка встановлена центральними банками вплинула на ревальвацію. Іншим чинником є реакція приватного сектору: низька та стабільна інфляція підтримує стабільне макроекономічне середовище, що подобається інвесторам. Країни з інфляційним таргетуванням залучають більше прямих іноземних інвестицій. Оскільки приплив іноземного капіталу підвищує попит на національну валюту, приватний сектор підсилює ефект політики уряду та збільшує ревальвацію.

У підсумку, міцніша гривня є наслідком зусиль НБУ зі зниження інфляції, які увінчалися успіхом. Вона також є ознакою впевненості на фінансових ринках. Прогнозування обмінного курсу – це неможлива та невдячна справа, проте з точку зору історичної перспективи міцна гривня може бути новою реальністю!

професор економіки університету Каліфорнії Бекрлі, VoxUkraine

Tweet