Отпетые КАСКОдеры

Пока наивные украинцы стоят в очереди за дешевыми 3–4%-ными полисами «народного» автострахования под впечатлениями от их «преимуществ», к «лидерам» рынка выстраиваются другие очереди — из надеющихся получить страховое возмещение. В Госфинуслуг констатируют, что массовые нарушения страховщиками законодательства и своих обязательств перед клиентами уже привели к тому, что лицензии ведущих СК со звучными европейскими брэндами вот-вот аннулируют. Давно пора… «PZU Украина» готовится в банкроты

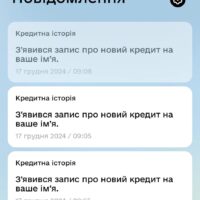

СК «PZU Украина» оказалась в центре громкого скандала. Через три недели истекает срок, который дали ей в Государственной комиссии регулирования рынков финансовых услуг на устранение нарушений, выявленных в ходе проводимых проверок. От занимаемых должностей освобождено практически все правление страховщика. Тем временем уже сейчас клиенты СК выстраиваются в многомесячные очереди за страховыми выплатами. Хотя на словах «PZU Украина» не отказывается компенсировать страховые события, но клиент, обратившийся в компанию и получивший ее положительное решение о выплате, будет долго и нудно выслушивать одни и те же оправдания менеджеров, сводящиеся к одному: «Ждите, у нас очередь».

Причина происходящего — в неугомонном аппетите СК при продажах страхования автоКАСКО. Еще в прошлом году специалисты начали нарекать на то, что в погоне за расширением клиентской базы «PZU Украина» откровенно демпингует. Продавая свои полисы через салоны и банки, компания давала тариф в 4% от стоимости автомобиля. «По всем расчетам нормальная страховка может стоить не ниже 5–6%. Если кто-то продает это продукт дешевле и себе не в убыток, наверное, он знает какой-то секрет», — комментирует ситуацию председатель правления страховой группы «ТАС» Валерий Суксин. «Честный тариф по полному КАСКО с нулевой франшизой стоит ориентировочно 8–8,5% от цены машины. А у нас появляются страховщики, которые по полному КАСКО с франшизой в $100 дают 4,6%. Это — финансовая пирамида!» — возмущается директор компании «Страховой брокер «Дедал» Ибрагим Габидулин. Для сравнения: в Москве проблематично застраховать свою машину дешевле, чем за 10–12% от стоимости транспортного средства.

О том, что СК действительно занялась построением финансовой пирамиды, свидетельствует тот факт, что, продавая дешевые страховки, «PZU Украина» поначалу вошла в десятку лидеров по выплатам автострахования. За 2006 г. компания застраховала машин на 96,5 млн грн., выплатив 70,1 млн грн. В итоге автострахование превысило 50% в портфеле СК, а убыточность — 70%. Почему-то специалисты из «PZU Украина» игнорируют математическую истину, гласящую, что при низком тарифе резервов может не хватить на все выплаты, что, собственно, сейчас происходит. В итоге клиентам приходится дожидаться, когда компания соберет очередную порцию платежей за дешевые полисы, чтобы погасить перед ними текущие обязательства. Разумеется, что в этом случае для увеличения сборов СК не может остановиться в демпинге.

«Если покупатели не хотят страховать свои машины за 100 единиц, страховщик предложит им за 80, что выглядит более привлекательным. Но наступает критический момент, когда компания исчерпала свои резервы, а средств на выплаты для всех не накопила. И тут начинаются проблемы. Неся деньги к «лидерам», наивные клиенты оказываются в очереди на выплаты», — подтверждает г-н Габидулин.

Закон клиентам не защита

К сожалению, Закон Украины «О страховании» не оговаривает срока, в течение которого компания должна погасить свои обязательства перед клиентом. Этот момент уточняется в Правилах страхования, на основании которых заключается договор с клиентом. Сами Правила визируются в Госфинуслуг. «Время получения возмещения по страховке определяется договором, который основывается на Правилах. Поэтому вопрос задержки с выплатами — это вопрос к регулятору, который дал добро на эти Правила», — объясняет генеральный директор Ассоциации «Страховой бизнес» Игорь Яковенко.

Стандартный срок выплаты страхового возмещения по рынку — две-три недели. За это время СК расследует страховое событие, собирает необходимые документы (справки из ГАИ о ДТП), принимает решение о выплате. Некоторые страховщики укладываются и в 10 дней, гарантируя, что за каждый день сверх оговоренного срока клиенту будет выплачена пеня. Штрафы из-за задержки с выплатами предусмотрены и в PZU-шных договорах, однако доверчивые страхователи своего договора зачастую просто не читают и пеню с нерадивых компаний не требуют.

Эксперты предполагают, что причина подобного поведения страховщика кроется в желании менеджмента выставить себя в лучшем свете перед зарубежными инвесторами. Ведь ранее СК «Скайд-Вест» (которую купила польская группа PZU) имела вполне благопристойную репутацию на рынке и заслужила доверие многих клиентов. «Некоторые страховые компании, которых приобрели иностранные инвесторы, хотят показать, на что они способны. Сейчас перед ними стоит задача — собрать побольше денег, продемонстрировать рост премий», — иронизирует г-н Яковенко.

В самой «PZU Украина» вину за сложившуюся ситуацию перекладывают на своего иностранного акционера — польскую страховую группу PZU. «У нашего акционера (польской группы PZU) очень щепетильный подход к нормам формирования резервов и к оценке наших основных фондов. Мы, придерживаясь на 100% их принципов, получили отрицательный запас платежеспособности», — кается директор организации развития сети продаж «PZU Украина» Алексей Румянцев.

Затягиванием с выплатами грешит не только PZU. Для СК «Украинский страховой альянс», аффилированной с УкрСиббанком, в порядке вещей затягивание выплат на три-четыре месяца. Сейчас в Госфинуслуг решается судьба СК «Саламандра-Лтава», которой грозит остановка лицензии также из-за задержек с выплатами.

Директор департамента страхового надзора Госфинуслуг Сергей Корень посоветовал пострадавшим от нерадивости страховщиков владельцам машин, не медля, обращаться в надзорное ведомство. «Некоторые страховые компании занижали тарифы, одновременно завышая свою ответственность. Задержка с выплатой является основанием для начала расследования с нашей стороны, по закону мы обязаны отреагировать на жалобу в течение 30 дней плюс 15 дней. За это время мы проводим проверку в СК и отвечаем клиенту. Компании, которые не могут привести свои дела в порядок и не отвечают по своим обязательствам, мы наказываем», — пообещал «ДС» г-н Корень.

Страховщикам понравилась схема

Вскоре проблема с задержкой выплат может стать более масштабной, ведь опыт построения финансовой пирамиды решили позаимствовать и другие компании. СК «Оранта» и «Княжа» практически одновременно запустили на рынок дешевые страховые продукты для массового потребителя. «Княжа» широко рекламирует программу «Народное КАСКО», которое обойдется клиенту в 3% от стоимости машины. Программа «Абсолютная гарантия» от «Оранты» обещает полное КАСКО для новых автомобилей за 4%. Те страховки, которые раньше сбывались через банки и салоны, пытаются спихивать клиентам с улицы, завораживая потребителя рекламными трюками.

Специалисты из «PZU Украина», осознавшие последствия демпинга, отмечают, что их тарифы отнюдь не являются пределом. «Сравните цены наши и других компаний. У нас полис автоКАСКО с франшизой в $100 стоит 4,6%. А теперь посмотрите на пропаганду «Оранты»! У СК «ИНГО-Украина» страховка КАСКО стоит 4,3%, у СГ «ТАС» — 4,4%!» — оправдывается г-н Румянцев.

Как сообщили «ДС» участники рынка, ряд страховщиков уже обвинил «лидеров» в дискредитации страхования, приравнивая их к печально известным МММ. Чтобы схема работала, в союзники привлекаются банки, выдающие автокредиты, и автосалоны. «Желая продавать сомнительные страховки, СК дает большие комиссионные салону, чтобы тот рекомендовал полис именно данной компании, «откатывает» за это же проценты банку. Клиента просто грабят, а он этого не понимает, видит вожделенную машину, стоящую на улице. Берет тариф 4,6%, а потом ему говорят — в очередь! На этом «откате» живет весь страховой рынок!» — поражается г-н Габидулин. Размер «отката» может составлять порядка 30% от каждой проданной страховки.

Ситуацию усугубляет отсутствие у надзорного ведомства рычагов влияния на тарифы по имущественному страхованию. «Мы регистрируем Правила страхования, в которых указывается тариф плюс понижающие и повышающие коэффициенты», — разводит руками Сергей Корень. Так, при тарифе 2% коэффициенты могут удорожать полис до 80% или удешевлять до 0,01%. Но эксперты считают иначе. «По статье 41 Закона «О страховании» регулятор может влиять на размер тарифа и страховых сумм именно при страховании имущества граждан. Захотели бы в Госфинуслуг урегулировать этот вопрос, уже давно бы это сделали. Пока же в Правилах каждый пишет что хочет, а расхлебывать приходится клиенту», — резюмирует Игорь Яковенко.

Маргарита Ормоцадзе, ДС