Что изменит новый закон про коллекторов: детей не трогать, ночью не звонить

Published

Взыскатели долгов, которые “что хотят — то и творят”, в Украине стали неким повседневным злом, на которое невозможно найти управу и от которого можно только держаться в стороне. И принятый за основу законопроект, призванный с ним бороться, вряд ли это изменит, отмечает издание DSnews.ua.

Серая зона: как зарабатывают коллекторы

Коллекторы, которые профессионально занимаются взысканием долгов с физических лиц, за последние годы стали в Украине настоящей притчей во языцех: принято считать, что они ради получения денег не гнушаются никакими методами. СМИ полнятся душераздирающими рассказами жертв коллекторов об их методах. Там есть все — от непристойных объявлений о детях должников до постоянных ночных звонков, от угроз физической расправы до силового выселения из квартиры. Доходит до того, что коллекторы даже берут заложников — но полиция, если верить жалобам пострадавших, или не всегда реагирует, или реагирует весьма сдержанно.

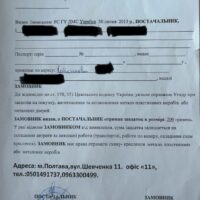

Обычная практика в Украине — когда коллекторские (факторинговые) фирмы покупают по невысокой цене у банков, финансовых компаний, других коллекторов или даже у коммунальных предприятий долги граждан. При этом законодательство позволяет владельцу долга требовать у должника выплаты всей суммы, включая накопившиеся проценты и штрафные санкции.

Нередко это используется во вред человеку: например, когда он почему-то не внес последний платеж по потребительскому кредиту. Коллекторы могут сознательно выждать несколько лет, пока не окажется, что сумма к выплате — в десятки раз больше, чем человек был должен, потому что договором были предусмотрены высокие штрафные санкции, которые со временем превратили сумму долга в неподъемную.

При этом коллекторы обычно не торопятся действовать через суд (или, по крайней мере, это далеко не основной их инструмент). Причин тут несколько:

- суд имеет право по заявлению должника уменьшить размер неустойки, если она в разы превышает размер долга по основному обязательству — коллекторам это невыгодно,

- зачастую исковая давность по взысканию задолженности уже закончилась, так что суд просто откажет в удовлетворении иска,

- процесс может затянуться на годы, а расходы на него могут превысить сумму, которую коллекторы рассчитывают взыскать с должника,

- у коллекторов далеко не всегда имеются все документы, которые обязательны для взыскания задолженности.

С другой стороны, формально коллекторского бизнеса в Украине не существует. Однако ни для кого не секрет, что некоторые банки и финансовые компании имеют собственные или аффилированные коллекторские агентства, другие же — обращаются к тем, кто работает на рынке. В целом коллекторская схема выглядит следующим образом: банки продают коллекторским компаниям долг со скидкой от 50 до 90%. То есть коллекторская фирма может заплатить всего 10% от суммы задолженности и забрать должника. “Работает” с ним, а потом может неформально поделиться с банком тем, что она получила, в благодарность за наводку.

Последствия “наездов” коллекторов бывают печальны — периодически СМИ сообщают о самоубийствах людей, отчаявшихся из-за прессинга коллекторов, о распавшихся семьях и т.п. При этом привлечь таких дельцов к ответственности бывает сложно еще и потому, что они далеко не всегда применяют сразу силовое воздействие, чаще пользуются психологическими трюками, которые “под статью не подведешь”.

На руку недобросовестным коллекторам и доступность на рынке Украины разнообразных ведомственных баз данных — из них коллекторы могут почерпнуть практически любую информацию о человеке и его родственниках. Ситуация усугубляется тем, что зачастую на работу в коллекторские агентства идут либо люди, прежде работавшие в правоохранительных органах (они знают специфику и сохранили связи с бывшими коллегами), либо “отставные” бандиты, которые готовы действовать соответствующими методами и не боятся правоохранителей.

Законы не писаны

Есть и откровенные противоречия в законодательстве. С одной стороны — такого бизнеса, как коллекторство, формально не существует. С другой — согласно положению НБУ «О выведении неплатежеспособных банков с рынка», банк имеет право обратиться к третьим лицам за услугами по взысканию задолженности, чтобы освободить свои балансы от токсичных кредитов. Так что банки сами проводят анализ клиентской базы, выявляя проблемных должников и продавая кредитные портфели коллекторам.

Но, как неофициально признаются участники этого рынка, банки — далеко не главные их клиенты. Лидируют микрофинансовые организации (МФО), предоставляющие “быстрые займы”, — каждый их клиент имеет в среднем по три кредита. Пользуются услугами коллекторов также финансовые компании, имеющие тысячи договоров, например, по обслуживанию потребительских кредитов, сервисные компании, поставляющие коммунальные услуги и т.д. По некоторым оценкам, за последние годы в руки коллекторов перешли права требования на сотни миллионов гривень.

При этом в условиях законодательной неурегулированности, коллекторской компанией может стать любая фирма, нанявшая нескольких сотрудников и подписавшая договор с банком (или другим заказчиком). Коллекторам сегодня не нужно получать ни лицензий, ни других разрешений — соответственно, и отчитываться они ни перед кем не обязаны.

Помимо прочего, это означает, что степень незаконности действий коллекторов приходится определять не в комплексе их работы по конкретному должнику, а по каждой конкретной ситуации. Ночные телефонные звонки с требованиями вернуть долг — отдельно, угрозы физической расправы — отдельно, порча имущества — отдельно. Так, действительно, никаких правоохранителей не напасешься.

Украинские политики давно обещали решить проблему, ввести работу коллекторов в правовое поле, но все руки не доходили. Некоторые законопроекты вносились, но потом, уже при их прохождении по рабочим группам, неожиданно менялись. Например, исчезала ответственность коллекторов, зато их регистрацию и деятельность законопроект разрешал. В декабре 2019-го Рада приняла в первом чтении законопроект №2133 о защите должников от противоправных действий коллекторов. Но на этом дело застопорилось. Позднее были и другие попытки, также не получившие развития.

Повлияла на ситуацию и пандемия: во время карантина власти объявили кредитные каникулы. Заемщикам разрешили временно не возвращать деньги банкам, должников запретили выселять из жилья.

Однако стратегически проблема не решалась, и в результате появился законопроект №4241, призваный защитить должников при урегулировании просроченной задолженности.

Глава комитета Верховной Рады по вопросам финансов, налоговой и таможенной политики Даниил Гетманцев по этому поводу написал в своем телеграм-канале: “Законопроект № 4241, ограничивающий беспредел коллекторов, — это тот проект, за который хочется извиниться. Извиниться, что поздно. Поздно мы вынесли в зал закон, который запрещает унижение человека при взыскании долга. Запрещает ночные звонки, звонки работодателю, соседям, родственникам, распространение персональных данных. Дает Нацбанку эффективные полномочия по защите прав людей. И да, конечно, долги надо платить. Но всегда и несмотря ни на что оставаться людьми”.

Одним из инициаторов законопроекта стал НБУ, который с 1 июля 2020 г. осуществляет надзор за небанковским финсектором. Только за июль-август прошлого года регулятор получил 2408 жалоб граждан на небанковские финансовые компании, и значительная часть из них касалась именно действий коллекторов. Среди наиболее распространенных нарушений — использование коллекторами персональных данных без разрешения с целью взыскания проблемного долга.

В свою очередь омбудсмен Людмила Денисова в 2019 г. получила более 500 жалоб граждан относительно защиты персональных данных, а в 2020-м — почти 700. Более 60% поступивших жалоб касаются нарушения права на приватность коллекторскими компаниями.

Этика и контроль

Итак, 27 января Верховная Рада 355 голосами приняла в первом чтении законопроект №4241 “О защите должников при урегулировании просроченной задолженности”. Документ в его нынешнем виде устанавливает правила работы коллекторов, требования к этическому поведению с должниками, санкции за возможные нарушения, надзор за коллекторской деятельностью.

Депутаты в сессионном зале четко аргументировали необходимость его принятия. Как заявила один из авторов документа Ольга Василевская-Смаглюк, он позволит убрать с рынка тех, кто “застрял в 90-х годах”.

Во время обсуждения упоминался и “настоящий террор”, который коллекторы устраивают в отношении людей, вообще не имеющих отношения к кредитам, и неутешительная статистика, согласно которой треть всех жалоб депутатам, связанных с финансовыми учреждениями, — это жалобы на коллекторов.

Депутат от “ЕС” Нина Южанина, впрочем, указала, что нормы закона будут касаться только кредитных договоров, заключенных после его принятия. Получается, огромный пласт ныне существующих проблем, связанных с коллекторами, останется нерешенным.

Рассмотрим предлагаемые нормы подробнее.

Первое и принципиально важное в законопроекте: вводится законодательное определение коллекторской компании и коллекторской деятельности. Также документ разделяет понятия “кредитодатель” и “новый кредитор”, тем самым легализуя передачу (продажу) долга коллекторской компании.

Согласно законопроекту, основная нагрузка по контролю за коллекторами ляжет на Национальный банк Украины. Он будет вести публичный реестр коллекторских компаний, в котором обяжут зарегистрироваться всех коллекторов (при этом регулятор будет проверять не только сами фирмы, их сотрудников и руководство, но и их учредителей). Коллекторской деятельностью не смогут заниматься лица с непогашенной судимостью по ряду статей, россияне, жители ОРДЛО.

Также НБУ будет осуществлять надзор за коллекторами и их поведением в отношении потребителей. Причем не только контролировать соблюдение коллекторами законодательства, но и устанавливать дополнительные требования к взаимодействию с потребителями, защищать права последних, рассматривать обращения граждан. В случае нарушений НБУ сможет штрафовать нарушителей или исключать их из реестра.

Впрочем, закон пытается воздействовать на всех участников процесса возникновения долга. Так, банки и финансовые компании еще при подписании кредитного договора будут обязаны предупреждать клиента о возможном привлечении коллектора в случае просрочки платежей. Причем информация о привлекаемой коллекторской компании должна быть размещена на сайте кредитора.

Сами же коллекторы обязаны будут соблюдать конкретные требования по этическому поведению при взаимодействии с должниками-физлицами. Подход “что не запрещено, то разрешено” отменяется: законопроект как раз устанавливает исключительный перечень дозволенных форм и способов взаимодействия коллектора с потребителем финуслуг, а заодно — вводит ограничения на максимальную частоту такого взаимодействия.

Например, нельзя будет вводить человека в заблуждение относительно размера его долга, последствий неисполнения договора, звонить ночью и скрывать номер. Причем любое общение коллектора с должником — только под аудиозапись, которая должна храниться три года. Коллекторы не имеют права также использовать целый ряд персональных данных должника.

Предусмотрена также ответственность за нарушения: от штрафов до исключения из реестра коллекторских компаний.

Но после прочтения текста законопроекта остается много вопросов. Например, там постоянно упоминаются коллекторы применительно к потребительским кредитам. Но известно, что коллекторские компании охотно “берут в работу” самые разные типы долгов — например, за коммунальные или другие нефинансовые услуги. Однако сфера ЖКУ — явно вне компетенции Нацбанка, как и многие другие сферы, в которых также может образовываться долг. Кто и как будет регулировать работу коллекторов в этих случаях — непонятно.

Что и для кого изменится?

НБУ, конечно, главный бенефициар — он получает массу новых полномочий, соответственно, вместе с бюджетом под них. Также усилится влияние Нацбанка на внебанковском финансовом рынке. Что интересно, НБУ объединит в себе нормотворческую и контрольную функции — он будет сам определять, по каким критериям относить фирму к числу коллекторских и сам же следить за выполнением этих критериев.

Но здесь нам придется сделать неутешительный прогноз. Для тех коллекторов, которые и прежде работали полностью в рамках закона, теперь мало что изменится. Разве что придется регулярно подавать отчеты о своей деятельности, да проверяющие появятся. А для серых коллекторов, работающих по большей части за пределами закона, не поменяется вообще ничего.

Методы их “работы”, скорее, подпадают под регулирование нормами Административного и Уголовного кодексов. А значит, для избавления от “коллекторского беспредела” в Украине должны начать нормально работать и правоохранительные органы, и суды.

А вот заемщикам придется вникнуть в новые законодательные нормы и при подписании кредитных договоров следить, чтобы там были четко прописаны условия передачи их долга коллекторам. В принципе, при жестком соблюдении норм закона, проблем возникать не должно.

Но — при соблюдении. А в реальной жизни всегда остается место для теневых коллекторов, которым будут безразличны требования по взаимодействию с должниками. Сделать это взаимодействие цивилизованным — задача уже скорее не НБУ, а правоохранительных органов. Равно как и избежать ситуации, когда коллекторская компания имеет официальную и теневую составляющую своей работы.